目次

「国際ファクタリング」とはどんなファクタリングサービスのことを意味しているのでしょうか?今回は「国際ファクタリング」について解説します。

「国際ファクタリング」とはどんなファクタリングサービスのことを意味しているのでしょうか?今回は「国際ファクタリング」について解説します。

国際ファクタリングとは

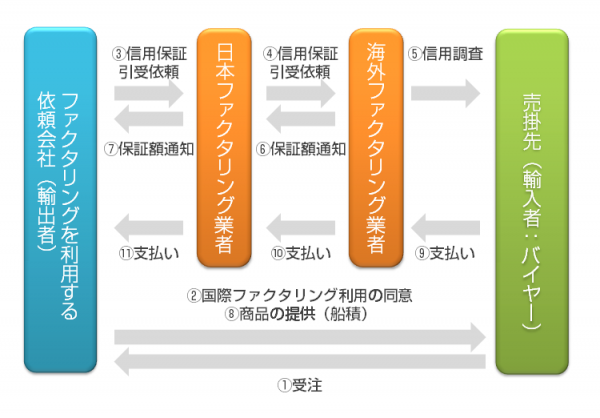

日本の企業が海外企業に輸出をする時に、海外の販売先(バイヤー)に対する売掛債権(輸出債権)をファクタリング会社に保証してもらうサービス

です。

輸出ビジネスでの「貸し倒れリスク」を引き受けてくれるのが「国際ファクタリング」というサービスなのです。

一般的に輸出取引を安全かつスムーズに行うためには、信用状(Letter of Credit:L/C)が利用されます。

L/C(信用状)とは

銀行が行う支払い保証のことを言います。輸入者に対して、輸入地の銀行が審査をしたうえで発行するものです。L/C(信用状)を使えば、輸出ビジネスを行っている企業は貸し倒れリスクを持たずに取引ができるのです。

しかし、L/C(信用状)は輸出先の銀行、輸入先の銀行、出荷する船会社、保険会社・・・など複数の当事者がいるため、コスト高になり、時間もかかってしまうのです。

そこで、国際ファクタリングが迅速な取引、低コストでの貸し倒れリスクの回避、売掛金管理の効率か、貿易実務の負担軽減のために重宝されているのです。

国際ファクタリングにも買取型のファクタリングと保証型のファクタリングがありますが、保証型のファクタリングが一般的です。

国際ファクタリングでは、世界の大手銀行とその子会社ファクタリング会社で構成する Factors Chain International(FCI)のネットワークを利用して、L/C(信用状)を用いない海外取引を可能にしているため、国際ファクタリングが利用できるファクタリング会社は大手銀行の子会社などに限られてしまいます。

国際ファクタリングの仕組み

国際ファクタリングの対象となる企業

輸出ビジネスをする企業(輸出債権を持つ企業)

国際ファクタリングのメリット

- 海外の輸入者(バイヤー)の倒産リスク(貸し倒れリスク)の回避

- 海外の輸入者(バイヤー)の決済を最大100%保証(一定期間支払いがない場合にはファクタリング会社が支払い)

- L/C(信用状)よりも手続きが早い

- L/C(信用状)よりも実務負担が軽い

- 海外の輸入者(バイヤー)への取り立て管理も可能

- 三国間貿易にも対応

国際ファクタリングのデメリット

- 保証契約に基づいて支払いがない場合に限度額の範囲内で売掛金が保証されるサービス

- ファクタリング保証料が高めの設定

- 利用できるファクタリング会社が限られている

国際ファクタリングの利用がおすすめの方

- 海外の企業への輸出を行う企業

まとめ

ファクタリングは世界的に見れば一般的に普及している決済代行、与信代行サービスです。国際ファクタリングでは世界各国のファクタリング会社と日本のファクタリング会社が提携してサービス提供しています。